Pasang surut ekonomi global akibat pandemi seperti yang terjadi saat sekarang ini mengajarkan banyak orang akan pentingnya investasi. Investasi diyakini bisa menjadi penyelamat di saat ekonomi memburuk. Itulah mengapa sekarang banyak orang mulai mengalihkan sebagian dari tabungan untuk modal investasi.

Salah satu instrumen investasi yang banyak diminati saat ini adalah obligasi. Obligasi adalah sebuah istilah di dalam pasar modal yang memiliki arti surat pernyataan utang terhadap pemegang obligasi.

Obligasi bisa diterbitkan oleh korporasi atau juga pemerintah untuk mendapatkan pendanaan. Utang obligasi akan dibayarkan kembali pada pembeli obligasi pada saat jatuh tempo dengan tenor yang telah ditetapkan di awal.

Investasi obligasi makin banyak diminati lantaran dipercaya memberi keuntungan yang cukup besar dibanding instrumen investasi lain. Pemegang obligasi bisa mendapatkan cuan dari imbal hasil yang diperoleh berupa kupon yang diberikan secara berkala serta dari capital gain yang bisa didapat dari selisih harga saat transaksi di pasar obligasi.

Selain menjanjikan imbal hasil yang cukup besar, investasi obligasi juga relatif aman dan terjamin. Dibanding obligasi korporasi, obligasi pemerintah (government bonds) lebih aman karena adanya jaminan pengembalian dana investor pada saat jatuh tempo obligasi tiba. Dengan begitu kamu tidak perlu mengkhawatirkan risiko gagal bayar.

Nah, untuk bisa berinvestasi obligasi kamu bisa membeli obligasi melalui dua jalur yaitu lewat pasar perdana dan lewat pasar sekunder. Cara membeli obligasi pada kedua jalur ini memiliki karakteristik yang cukup berbeda.

Apa saja perbedaan investasi obligasi pasar perdana dan investasi obligasi pasar sekunder, yuk cari tahu lebih jauh

- Obligasi Pasar Perdana

- Nilai Pari

Sama halnya seperti pembelian saham, investasi obligasi bisa dilakukan pada kesempatan pertama saat obligasi dilepas ke publik (Initial Public Offering). Saat membeli obligasi di pasar perdana, kamu akan mendapatkan harga 100% atau nilai pari sesuai dengan nilai yang ditawarkan kepada publik.

- Transaksi terbatas

Membeli obligasi negara lewat pasar perdana akan memberi kesempatan kamu mendapatkan keuntungan yang lebih tinggi seiring banyaknya peminat obligasi. Namun sayangnya publik belum tentu bisa mengakses semua obligasi yang dilepas di pasar perdana karena beberapa produk hanya ditujukan untuk investor institusi. Seri yang bisa ditemukan di pasar perdana antara lain seri SBR, ORI, ST, dan SR.

Transaksi obligasi pasar perdana juga memiliki keterbatasan dalam hal waktu. Obligasi ini hanya bisa dibeli dalam periode waktu tertentu. Selain itu juga tidak semua obligasi yang dibeli di pasar perdana bisa diperjualbelikan kembali di pasar sekunder. Beberapa obligasi yang memiliki rentang waktu jatuh tempo singkat hingga 3 tahun biasanya tidak bisa diperjualbelikan di pasar sekunder.

- Obligasi Pasar Sekunder

- Fleksibel

Investasi obligasi di pasar sekunder bisa dibilang menawarkan fleksibilitas bagi para investor. Selain bisa dilakukan kapan saja dan di mana saja, transaksi obligasi di pasar sekunder juga menyediakan fleksibilitas dalam penentuan jumlah transaksi mulai dari Rp 1 juta.

Dari segi jangka waktu, jatuh tempo obligasi yang diperjualbelikan di pasar sekunder biasanya lebih panjang yaitu antara 5-10 tahun. Bahkan, pemerintah RI beberapa waktu lalu mengeluarkan obligasi dengan jatuh tempo 50 tahun.

- Terjangkau

Di pasar sekunder, terdapat dua seri obligasi negara yang biasa diperjualbelikan yaitu obligasi negara dengan mata uang IDR konvensional (FR), dan obligasi negara dengan mata uang USD (INDON, INDOIS). Obligasi FR dapat dibeli mulai dari Rp 1 juta, dan obligasi seri INDON dan INDOIS bisa dibeli mulai dari USD1.000.

Setelah mengetahui perbedaan obligasi pasar primer dan obligasi pasar sekunder saatnya kamu menentukan di mana akan berinvestasi. Kedua pasar ini memiliki daya tarik masing-masing sesuai dengan tujuan investasi yang dilakukan.

Bila kamu tidak memiliki cukup waktu untuk mengelola transaksi di pasar sekunder, maka kamu cukup berinvestasi di pasar primer. Namun, bila kamu ingin mendapatkan keuntungan lebih banyak tidak hanya dengan mengharap kupon maka pilihan berinvestasi di pasar sekunder bisa kamu pilih.

Selain itu bila ingin mendapatkan keuntungan investasi dalam jangka pendek, maka investasi obligasi di pasar sekunder bisa dicoba. Kamu bisa melakukan transaksi jual dan beli berulang-ulang sehingga berpeluang mendapatkan imbal hasil (capital gain) yang lebih besar pula. Namun tidak tertutup kemungkinan kamu mengalami kerugian bila menjual dan membeli tidak pada momen yang tepat.

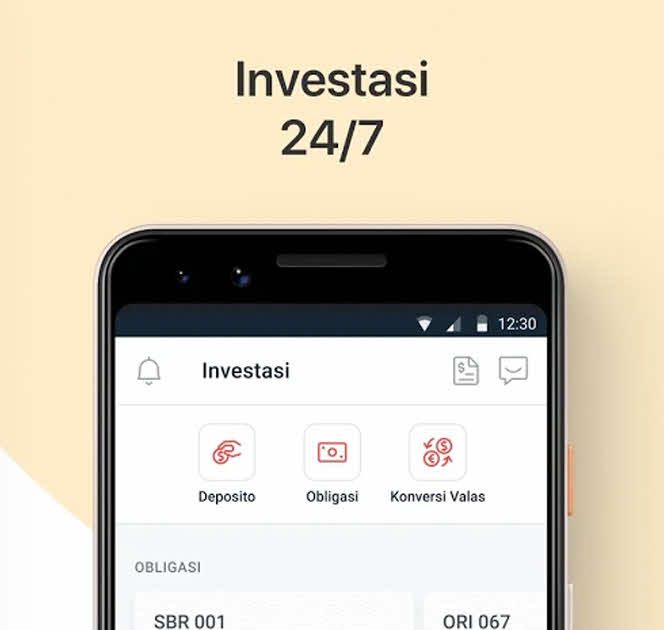

Untuk bisa merasakan manfaat investasi obligasi baik pasar primer maupun pasar sekunder kini menjadi lebih mudah dan praktis dengan adanya fitur obligasi pasar sekunder yang ada di Aplikasi digibank by DBS. Dengan adanya layanan e-SBN yang bisa diakses melaui digibank by DBS, kamu menjadi lebih mudah melakukan berbagai transaksi secara online seperti memesan, membayar, dan menjual obligasi pilihan.

Aplikasi digibank by DBS juga akan memudahkan kamu untuk membuat Single Investor Identification (SID) yang dibutuhkan untuk mulai investasi, mengecek profil risiko, dan menjual surat berharga yang kamu miliki secara online dari mana saja dan kapan saja.

Setelah mendapatkan nomor SID kamu bisa masuk ke Aplikasi digibank by DBS untuk melihat memilih seri obligasi yang tersedia. Dengan memiliki Aplikasi digibank by DBS, kamu akan menjadi lebih mudah melakukan beragam transaksi investasi obligasi. Mudahnya berinvestasi obligasi dengan satu aplikasi, digibank by DBS. ***